타겟 (TGT) 실적 Comment

타겟 (TGT) 실적 Comment

한줄 코멘트: 타겟(TGT) 실적 발표 후 시간외 거래에서 17% 급락 중. 총매출과 EPS의 컨센 미달, 구조적 비용 문제, 비필수품 매출 의존, 경쟁 심화, 4분기 가이던스 실망 등 실적 부진과 성장 둔화 우려가 복합적으로 작용한 것이 원인이라 판단.

1. 총매출 (Total Revenue)

→ 실적: $25,668M (컨센 대비 -0.9%, YoY +1.1%)

→ 부가 설명: 매출 증가 요인은 판매 매출 YoY +0.9% 증가, 기타 수익 YoY +11.5% 증가에 기인.

2. 매출 (Sales)

→ 실적: $25,228M (컨센 대비 -2.0%, YoY +0.9%)

3. 기타 수익 (Other Revenue)

→ 실적: $440M (컨센 대비 +4.8%, YoY +11.7%)

4. 총마진율 (Gross Margin)

→ 실적: 27.2% (컨센 대비 -155bps, YoY -20bps)

→ 부가 설명: 디지털 판매 증가, 높은 재고 관리 비용, 신규 공급망 시설 비용 증가가 주요 원인. 단, 재고 조정 및 상품 구성 활동 개선으로 일부 상쇄

5. 영업이익 (Operating Income)

→ 실적: $1,168M (컨센 대비 -19.5%, YoY -11.3%)

6. 영업이익률 (Operating Margin)

→ 실적: 4.6% (컨센 대비 -105bps, YoY -64bps)

7. 주당 순이익 (EPS)

→ 실적: $1.85 (컨센 대비 -19.6%, YoY -11.9%)

8. 비교 가능 매출 (Comps)

→ 실적: +0.3% (컨센 대비 -120bps, YoY +520bps)

→ 부가 설명: 매장 매출 YoY -1.9% 감소했으나 디지털 매출 YoY +10.8% 증가가 기여

9. 자유 현금 흐름 (Free Cash Flow)

→ 실적: $84M (컨센 대비 -77.9%, YoY -89.6%)

10. 재고 (Inventory)

→ 실적: $15,165M (YoY +2.9%)

11. 가이던스 (Guidance)

→ 비교 가능 매출 (Comps): 0.0% (컨센 대비 -145bps, YoY -4.4%)

→ GAAP 및 조정 EPS: $1.85~$2.45 (연간 가이던스 $8.30~$8.90)

[실적에 영향을 미친 주요 요인]

1. 도크워커 파업의 영향

→ 2024년 10월 발생한 도크워커 파업으로 인해 상품 운송 경로 변경 및 운영 비용 증가

→ 이로 인해 이익 마진 감소와 창고 재고 증가 초래

2. 소비자 지출 패턴 변화

→ 인플레이션의 영향으로 소비자들이 비필수품에 대한 지출 감소

→ 타겟의 매출 구조상 식품 및 음료 비중이 23%에 불과하여 의류 및 액세서리 등 비필수품 판매 의존도가 높아 소비 패턴 변화에 취약

3. 가격 인하 전략

→ 판매 촉진을 위해 다양한 제품의 가격을 인하

→ 단기적으로 이익 마진에 부정적 영향을 미침

4. 경쟁 심화

→ 월마트와 아마존 같은 강력한 경쟁사들이 시장 점유율을 확대하며 시장 점유율 확보에 어려움 겪음

댓글

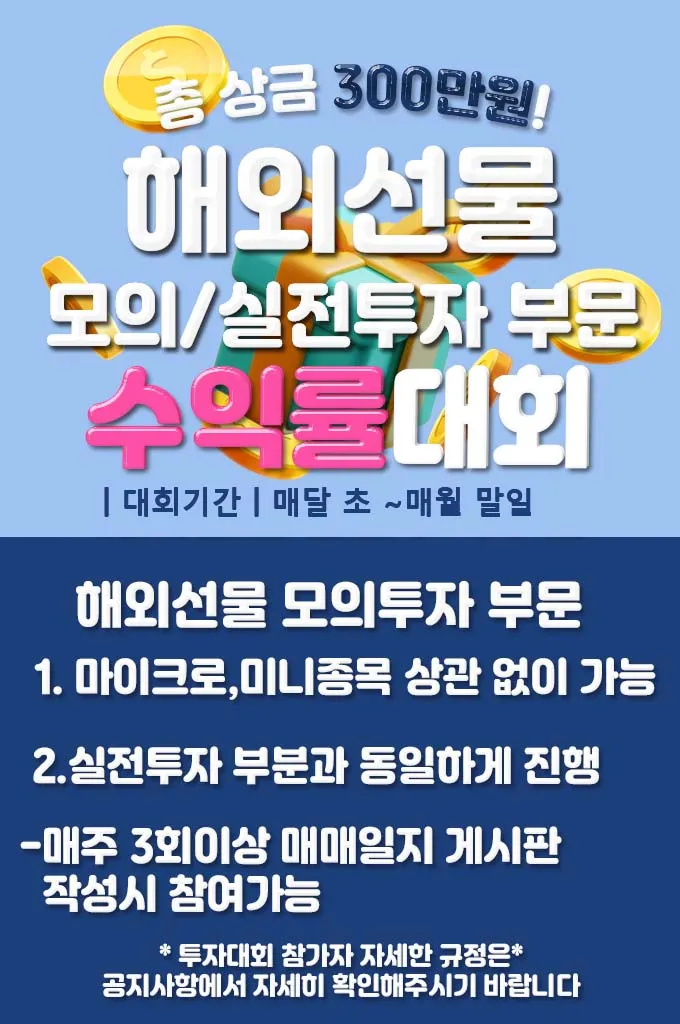

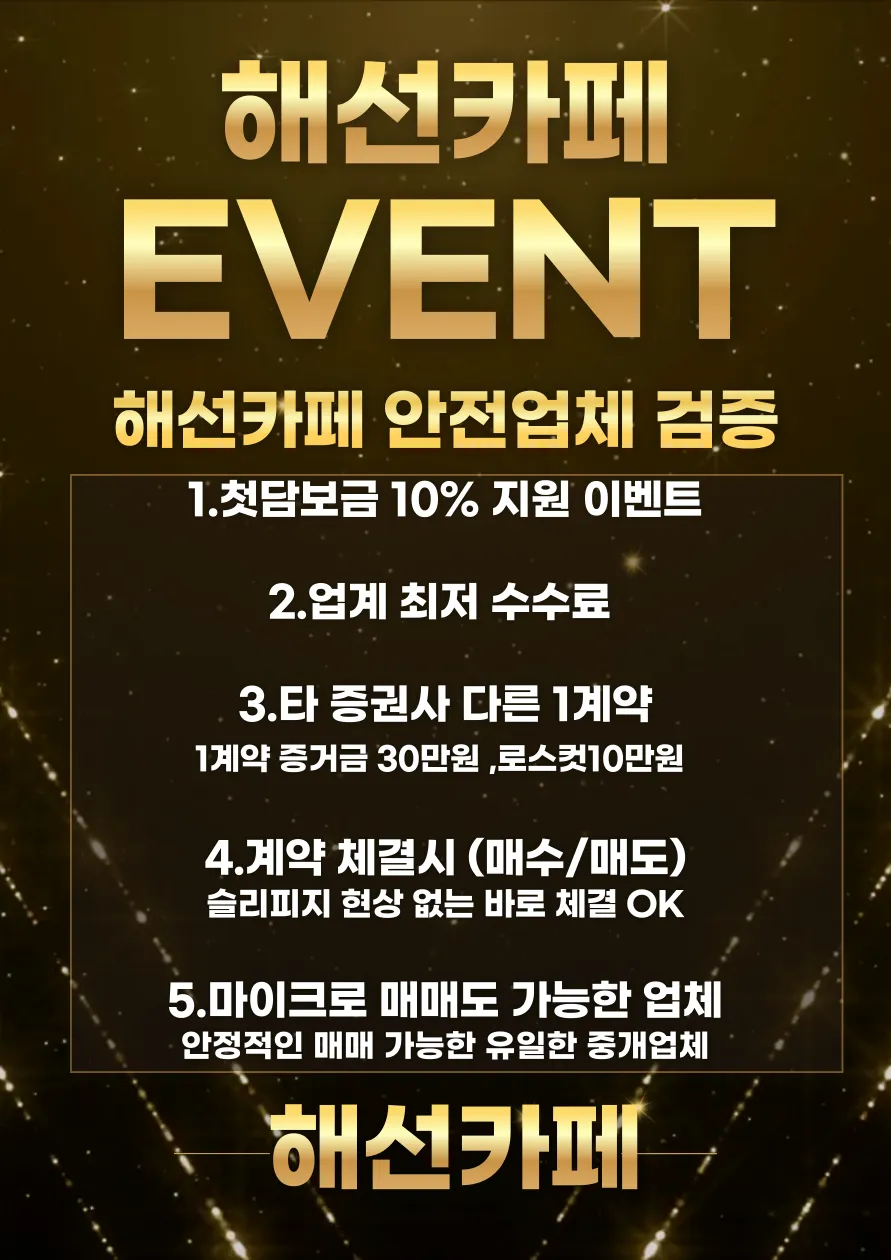

해외선물 정보

해선 라이브 포인트 제도

12월 16일 월요일 간추린 아침뉴스입니다.

2024년 12월 16일 신문을 통해 알게 된 것들

★★12월 16일 주요신문 헤드라인★★

12/16 주간 이슈 점검: 대통령 탄핵, FOMC, 미국, 중국 실물지표

경제신문읽기(Routine) 2024.12.16

[12/16, Kiwoom Weekly, 키움 전략 한지영]

[한투증권 염동찬] 12/16 퀀트 모닝 노트

[12월 16일 마케팅 뉴스클리핑] 리테일미디어네트워크, 5년 내 5배 성장 전망 외

[뉴욕증시 혼조]

오늘의 운세, 12월 14일

24년 12월 14일 부동산 주요뉴스

매경이 전하는 세상의 지식 (매-세-지, 12월 14일)

[한투증권 염동찬] 12/14 퀀트 모닝 노트

24-12-13 해외선물 나스닥 차트VIEW